Kredyt mieszkaniowy to dla wielu Polaków kluczowa decyzja finansowa, która może zaważyć o ich przyszłości. Aktualne oprocentowanie kredytów mieszkaniowych jest kluczowym czynnikiem wpływającym na całkowity koszt nieruchomości. Dynamicznie zmieniające się warunki rynkowe sprawiają, że poznanie aktualnych stawek procentowych stało się niezbędne dla każdego, kto planuje zakup własnego mieszkania.

W niniejszym artykule przedstawimy kompleksową analizę aktualnego oprocentowania kredytów mieszkaniowych w Polsce. Odkryjemy mechanizmy kształtowania się stóp procentowych, wskażemy najkorzystniejsze oferty oraz podpowiemy, jak uniknąć najczęstszych błędów przy wyborze kredytu. Naszym celem jest dostarczenie rzetelnych i praktycznych informacji, które pomogą Ci podjąć świadomą decyzję finansową. Kluczowe wnioski:- Aktualne oprocentowanie kredytów mieszkaniowych waha się między 6% a 8%, w zależności od banku i rodzaju kredytu

- Kluczowe czynniki wpływające na oprocentowanie to: stopa referencyjna NBP, inflacja oraz zdolność kredytowa klienta

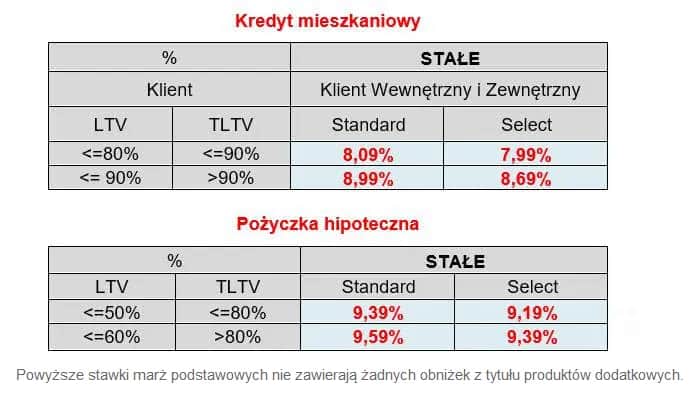

- Kredyty o stałym oprocentowaniu są bardziej przewidywalne, ale zazwyczaj droższe niż kredyty o oprocentowaniu zmiennym

- Zdolność kredytowa oraz historia kredytowa mają bezpośredni wpływ na ostateczne oprocentowanie

- Warto porównywać oferty co najmniej trzech banków, aby znaleźć najbardziej korzystną propozycję

- Dodatkowe zabezpieczenia mogą znacząco obniżyć oprocentowanie kredytu

- Przewiduje się stopniową stabilizację stóp procentowych w najbliższych miesiącach

Aktualne stawki kredytów mieszkaniowych: Jak nie przepłacić za wymarzone mieszkanie

Rynek kredytów mieszkaniowych w Polsce nieustannie się zmienia. Oprocentowanie kredytu mieszkaniowego stanowi kluczowy element decyzji finansowej dla osób planujących zakup nieruchomości. Według najnowszych danych Narodowego Banku Polskiego, aktualne stopy procentowe kredytu mieszkaniowego wahają się w przedziale 6-8%.

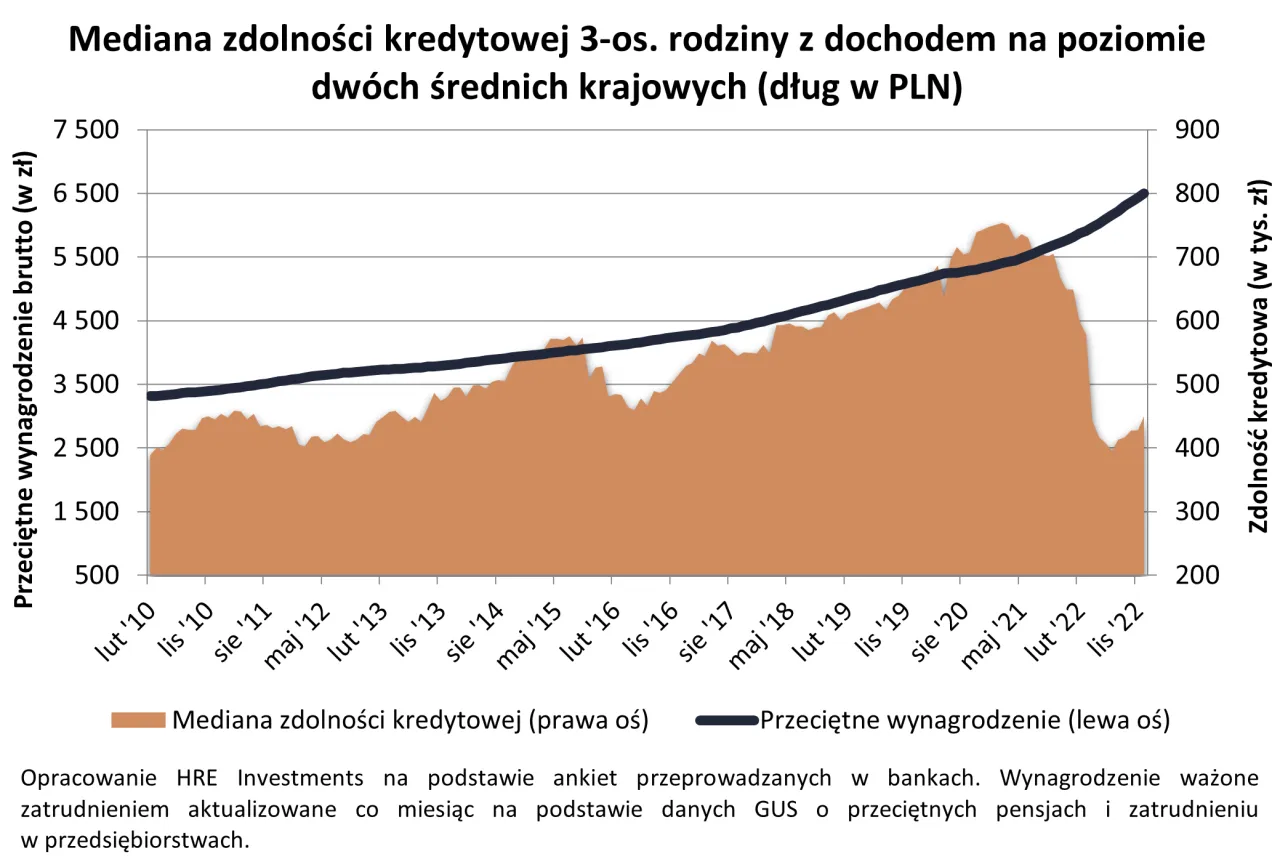

Statystyki pokazują dynamiczne zmiany na rynku nieruchomości. W ciągu ostatnich 12 miesięcy zaobserwowano 3-procentowy spadek średniego oprocentowania kredytów hipotecznych. Wpływ na to mają przede wszystkim decyzje Rady Polityki Pieniężnej oraz ogólna sytuacja ekonomiczna kraju.Kluczowym aspektem są wahania rynkowe. Eksperci przewidują, że koszty kredytu mieszkaniowego mogą ulec dalszym zmianom. Warto śledzić aktualne trendy i być przygotowanym na różne scenariusze finansowe, które mogą wpłynąć na ostateczne oprocentowanie kredytu na mieszkanie.

Czynniki wpływające na wysokość oprocentowania: Sekrety banków, które warto znać

Banki stosują złożone mechanizmy przy ustalaniu oprocentowania kredytów mieszkaniowych. Kluczową rolę odgrywają 3 podstawowe czynniki: zdolność kredytowa klienta, aktualna stopa referencyjna oraz ryzyko kredytowe.

Inflacja ma bezpośredni wpływ na wysokość oprocentowania. Im wyższa inflacja, tym banki są bardziej skłonne do podnoszenia stawek. Porównanie oprocentowania kredytów mieszkaniowych wymaga dokładnej analizy tych wskaźników ekonomicznych.

Indywidualna ocena klienta stanowi kolejny istotny element. Banki szczegółowo weryfikują historię kredytową, stabilność zatrudnienia oraz miesięczne dochody. Im wyższa wiarygodność kredytobiorcy, tym korzystniejsze może być oprocentowanie.

Dodatkowe czynniki obejmują m.in. rodzaj zabezpieczenia, okres kredytowania oraz aktualną sytuację na rynku finansowym. Każdy z tych elementów może znacząco wpłynąć na ostateczną wysokość oprocentowania.

Warto pamiętać, że banki konkurują ze sobą, oferując różne warunki. Dlatego dokładna analiza i porównanie ofert może przynieść wymierne korzyści finansowe.

Czytaj więcej: Bank SKOK Stefczyka Bydgoszcz - Lokalne biuro banku w Twojej okolicy

Rodzaje oprocentowania: Stałe czy zmienne – co wybierz, aby zaoszczędzić?

Kredyty mieszkaniowe oferują dwa podstawowe rodzaje oprocentowania: stałe i zmienne. Każdy z nich ma swoje unikalne zalety i wady, które warto dokładnie przeanalizować.

| Rodzaj oprocentowania | Zalety | Wady |

| Oprocentowanie stałe | Przewidywalność rat | Wyższe oprocentowanie bazowe |

| Oprocentowanie zmienne | Niższe początkowe koszty | Ryzyko wahań rynkowych |

Oprocentowanie stałe gwarantuje niezmienność rat przez określony период. To idealne rozwiązanie dla osób preferujących stabilność i przewidywalność budżetu.

Z kolei oprocentowanie zmienne pozwala na potencjalne oszczędności, ale wiąże się z większym ryzykiem. Wysokość rat może bowiem znacząco się wahać w zależności od aktualnej sytuacji rynkowej.

Jak obliczyć rzeczywisty koszt kredytu mieszkaniowego: Narzędzia i metody

Obliczenie całkowitego kosztu kredytu mieszkaniowego to kluczowy element planowania finansowego. Oprocentowanie kredytu na mieszkanie stanowi tylko jeden z elementów składowych całkowitego zobowiązania.

Metodologia liczenia obejmuje 4 podstawowe składniki: kapitał kredytu, odsetki, prowizję oraz ewentualne dodatkowe opłaty. Koszty kredytu mieszkaniowego często są wyższe niż początkowo zakładano. Dlatego warto skorzystać z profesjonalnych kalkulatorów kredytowych.

Banki z najkorzystniejszymi stopami procentowymi: Ranking aktualnych ofert

Rynek kredytów hipotecznych w Polsce oferuje zróżnicowane propozycje. TOP 5 banków z najkorzystniejszymi aktualnymi stopami procentowego kredytu mieszkaniowego prezentuje się następująco:

| Bank | Oprocentowanie | Dodatkowe atuty |

| mBank | 6,5% | Elastyczne warunki |

| PKO BP | 6,8% | Długi okres kredytowania |

| Santander | 7,1% | Promocje dla nowych klientów |

| ING Bank | 6,9% | Szybka decyzja kredytowa |

| Alior Bank | 7,3% | Szeroka oferta produktowa |

Porównanie oprocentowania kredytów mieszkaniowych wymaga dokładnej analizy. Każdy bank stosuje indywidualne kryteria oceny zdolności kredytowej.

Warto pamiętać, że najniższe oprocentowanie nie zawsze oznacza najkorzystniejszą ofertę. Kluczowe są dodatkowe warunki i całkowity koszt kredytu.Błędy przy wyborze kredytu, które mogą cię kosztować fortunę

- Nieweryfikowanie zdolności kredytowej przed złożeniem wniosku

- Wybór pierwszej napotkanej oferty bez porównania

- Ignorowanie rzeczywistej rocznej stopy oprocentowania (RRSO)

- Nieuwzględnienie dodatkowych kosztów kredytu

- Brak zabezpieczenia finansowego na wypadek zmian rynkowych

- Nieznajomość własnej historii kredytowej

Każdy z tych błędów może znacząco podwyższyć koszt kredytu. Nierzetelna analiza może kosztować nawet kilkadziesiąt tysięcy złotych w perspektywie całego kredytu.

Bezpieczne strategie wyboru kredytu mieszkaniowego: Poradnik dla rozsądnych

Kluczem do sukcesu jest kompleksowe podejście do wyboru kredytu. Jakie jest oprocentowanie kredytu mieszkaniowego to tylko jeden z elementów całej układanki.

Eksperci rekomendują 3-stopniową strategię: dokładna analiza własnych możliwości finansowych, porównanie minimum 4 ofert oraz zabezpieczenie finansowe na wypadek nieprzewidzianych sytuacji.

Profesjonalne doradztwo finansowe może pomóc w podjęciu optymalnej decyzji. Warto skorzystać z konsultacji, które pozwolą uniknąć kosztownych błędów.

Pamiętaj, że kredyt mieszkaniowy to długoterminowe zobowiązanie. Każda decyzja wymaga spokojnej, wieloaspektowej analizy.

Kredyt mieszkaniowy: Klucz do świadomych decyzji finansowych

Wybór kredytu mieszkaniowego to skomplikowany proces, który wymaga kompleksowej analizy wielu czynników. Jak wykazaliśmy w artykule, oprocentowanie kredytu stanowi tylko jeden z elementów całkowitego kosztu. Kluczowe jest rozumienie mechanizmów rynkowych, które wpływają na ostateczne warunki kredytowania.

Najważniejsze wnioski płynące z naszego przewodnika wskazują, że świadome podejmowanie decyzji może realnie wpłynąć na oszczędności. Analiza ofert 5 czołowych banków, zestawienie rodzajów oprocentowania oraz identyfikacja potencjalnych błędów pozwalają kredytobiorcom lepiej nawigować w skomplikowanym świecie kredytów mieszkaniowych. Każda złotówka saved to konkretna korzyść dla budżetu domowego.

Pamiętaj, że kredyt mieszkaniowy to długoterminowe zobowiązanie, które wymaga strategicznego podejścia. Niezależnie od aktualnych trendów rynkowych, kluczowa jest indywidualna ocena własnej sytuacji finansowej, dokładne porównanie ofert i przygotowanie zabezpieczenia na wypadek nieprzewidzianych zmian.