Czy zastanawiałeś się, dlaczego Twoje oszczędności tracą na wartości? Banki systematycznie obniżają oprocentowanie, co bezpośrednio wpływa na stan Twoich finansów. Zmiany w sektorze bankowym następują dynamicznie, a konsekwencje odczuje każdy posiadacz konta oszczędnościowego lub lokaty.

Aktualne tendencje na rynku finansowym wskazują, że instytucje bankowe redukują oprocentowanie produktów oszczędnościowych. Dzieje się tak w wyniku skomplikowanej sytuacji ekonomicznej, która zmusza banki do podejmowania trudnych decyzji. Oznacza to, że tradycyjne sposoby oszczędzania stają się coraz mniej opłacalne, a klienci muszą być bardziej świadomi swoich możliwości finansowych.

W tym artykule wyjaśnimy, dlaczego banki obniżają oprocentowanie i jakie są tego konsekwencje dla Twoich oszczędności. Przygotowaliśmy kompleksową analizę, która pozwoli Ci zrozumieć aktualne zmiany na rynku finansowym i podjąć świadome decyzje dotyczące Twoich pieniędzy.

Kluczowe wnioski:- Banki systematycznie obniżają oprocentowanie produktów oszczędnościowych, co bezpośrednio wpływa na opłacalność tradycyjnych form oszczędzania

- Główne przyczyny zmian to sytuacja makroekonomiczna, polityka monetarna oraz decyzje banku centralnego

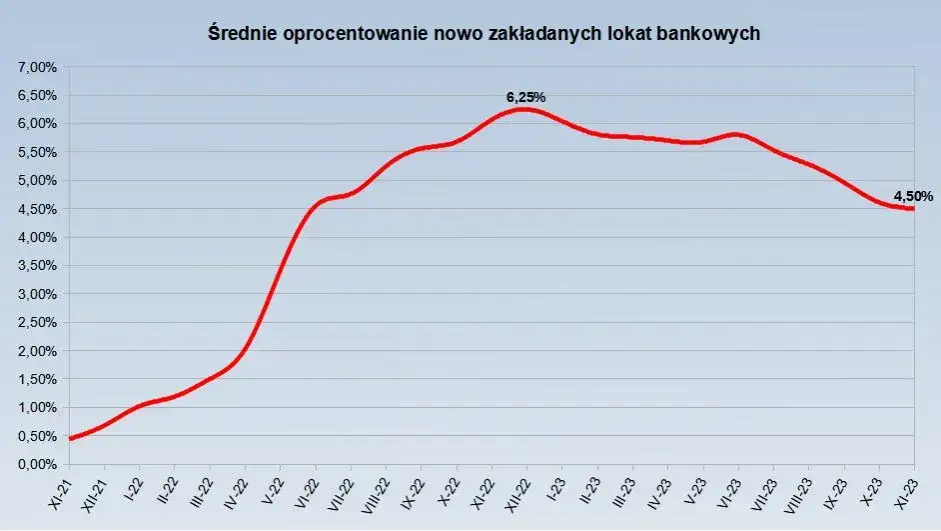

- Oprocentowanie lokat i rachunków oszczędnościowych spadło nawet o kilkadziesiąt procent w ostatnim czasie

- Klienci tracą realną wartość swoich oszczędności z powodu niskiego oprocentowania i rosnącej inflacji

- Konieczne jest poszukiwanie alternatywnych form inwestowania wolnych środków

- Najsilniej na zmianach oprocentowania cierpią osoby trzymające pieniądze na kontach oszczędnościowych

- Eksperci przewidują dalsze obniżki oprocentowania w najbliższych miesiącach

Dlaczego banki drastycznie zmieniają oprocentowanie produktów finansowych

Rynek finansowy przechodzi gwałtowne przemiany. Banki obniżają oprocentowanie produktów finansowych w tempie, które zaskakuje nawet doświadczonych ekonomistów. Zmiany te nie są przypadkowe, lecz wynikają z kompleksowych procesów ekonomicznych.

Aktualne trendy wskazują, że zmiany stóp procentowych stają się nową rzeczywistością bankową. Klienci zauważają systematyczne obniżanie oprocentowania oszczędności, które bezpośrednio wpływa na ich decyzje finansowe. Banki dostosowują swoje strategie do dynamicznie zmieniających się warunków rynkowych.

Konsekwencje tych zmian są daleko idące. Oprocentowanie kredytów oraz lokaty bankowe podlegają ciągłym przekształceniom, zmuszając klientów do poszukiwania alternatywnych form inwestowania środków. Każda decyzja banków ma bezpośredni wpływ na portfele milionów Polaków.

Kluczowe czynniki wpływające na decyzje banków o obniżaniu stóp procentowych

Polityka monetarna odgrywa kluczową rolę w procesie zmian oprocentowania. Rada Polityki Pieniężnej podejmuje decyzje, które bezpośrednio przekładają się na aktualne stawki bankowe. Głównym czynnikiem są wskaźniki makroekonomiczne, które determinują kierunek zmian.

Inflacja stanowi jeden z najważniejszych parametrów wpływających na decyzje banków. Im wyższy jej poziom, tym bardziej skomplikowana staje się sytuacja na rynku finansowym. Banki muszą balansować między ryzykiem a opłacalnością oferowanych produktów.

Globalne trendy ekonomiczne również odgrywają istotną rolę. Międzynarodowe przepływy kapitałowe, sytuacja geopolityczna oraz wahania na rynkach światowych bezpośrednio przekładają się na lokalne strategie bankowe.

Warto zauważyć, że oprocentowanie oszczędności jest wypadkową wielu skomplikowanych czynników. Banki nie podejmują tych decyzji pochopnie, lecz po dokładnej analizie szeregu wskaźników ekonomicznych.

Czytaj więcej: Chwilówka bez zdolności: Jak spłacić pożyczkę?

Jak zmiany oprocentowania uderzą w portfel przeciętnego Polaka

Przeciętny Kowalski już odczuwa konsekwencje zmian oprocentowania. Tradycyjne lokaty stają się coraz mniej atrakcyjne, a oszczędności tracą na wartości szybciej niż kiedykolwiek wcześniej.

Przykładowo, osoba posiadająca 50 000 złotych na koncie oszczędnościowym może stracić nawet kilkaset złotych rocznie z powodu niskiego oprocentowania. Realna wartość pieniędzy systematycznie się kurczy, co zmusza do podejmowania alternatywnych decyzji finansowych.

Młodzi ludzie szczególnie dotkliwie odczuwają te zmiany. Możliwość zgromadzenia kapitału na mieszkanie czy inwestycję staje się coraz trudniejsza w obliczu malejącego oprocentowania.

Które produkty bankowe najbardziej odczują spadek oprocentowania

| Produkt bankowy | Zmiana oprocentowania | Wpływ na klienta |

| Lokaty terminowe | Spadek do 1-2% | Bardzo niska opłacalność |

| Rachunki oszczędnościowe | Oprocentowanie bliskie zeru | Praktycznie brak zysków |

| Kredyty hipoteczne | Wahania oprocentowania | Niepewność rat kredytowych |

Lokaty terminowe należą do produktów najbardziej dotkniętych zmianami. Ich oprocentowanie spadło dramatycznie, często do zaledwie 1-2% rocznie.

Rachunki oszczędnościowe stają się praktycznie bezużyteczne z punktu widzenia inwestycji. Oprocentowanie jest bliskie zeru, co oznacza, że pieniądze nie tylko nie pracują, ale wręcz tracą na wartości.

Strategie ochrony oszczędności przed niskim oprocentowaniem

Niskie oprocentowanie oszczędności zmusza do podjęcia zdecydowanych działań. Klienci banków muszą być kreatywni w ochronie swoich środków finansowych przed utratą wartości.

- Dywersyfikacja inwestycji

- Fundusze inwestycyjne

- Obligacje skarbowe

- Inwestycje w nieruchomości

- Giełda papierów wartościowych

- Kryptowaluty

Każda z wymienionych strategii posiada własne zalety i ryzyka. Zmiany stóp procentowych wymuszają na inwestorach indywidualnych podejmowanie bardziej świadomych decyzji finansowych.

Alternatywne sposoby inwestowania wolnych środków

Tradycyjne lokaty bankowe przestają być atrakcyjną formą oszczędzania. Inwestorzy poszukują coraz bardziej kreatywnych rozwiązań.

Rynek funduszy inwestycyjnych oferuje szereg ciekawych możliwości. Oprocentowanie kredytów oraz zmiany na rynku finansowym powodują, że coraz więcej osób decyduje się na bardziej zaawansowane formy inwestowania.

Nieruchomości, akcje oraz instrumenty alternatywne stanowią coraz popularniejszą opcję dla osób chcących chronić swój kapitał przed inflacją. Aktualne stawki bankowe zmuszają do poszukiwania bardziej dochodowych rozwiązań.

Kryptowaluty, mimo wysokiego ryzyka, stają się coraz bardziej popularną alternatywą dla tradycyjnych form oszczędzania. Inwestorzy dostrzegają potencjał w zdecentralizowanych rozwiązaniach finansowych.

Prognozy zmian oprocentowania w najbliższych miesiącach

Eksperci przewidują dalsze zmiany na rynku finansowym. Czy banki obniżają oprocentowanie? Wszystko wskazuje na to, że trend spadkowy będzie się utrzymywał.

Analitycy zwracają uwagę na kilka kluczowych czynników, które wpłyną na przyszłe oprocentowanie. Polityka monetarna banku centralnego oraz globalne trendy ekonomiczne będą miały decydujące znaczenie.

Przewiduje się, że najbliższe miesiące przyniosą dalsze korekty w zakresie oprocentowania produktów bankowych. Klienci powinni być przygotowani na kolejne zmiany i aktywnie zarządzać swoimi środkami finansowymi.

Finansowa rewolucja: Jak chronić oszczędności w dobie niskich stóp procentowych

Zmiany na rynku finansowym wymuszają całkowicie nowe podejście do oszczędzania i inwestowania. Banki systematycznie obniżają oprocentowanie, co oznacza, że tradycyjne metody gromadzenia kapitału stają się coraz mniej efektywne. Kluczem do sukcesu jest dziś aktywne zarządzanie swoimi środkami finansowymi oraz poszukiwanie alternatywnych form inwestowania.

Najskuteczniejszą strategią jest dywersyfikacja inwestycji. Oznacza to rozłożenie środków na różne instrumenty finansowe, takie jak fundusze inwestycyjne, obligacje skarbowe, nieruchomości czy giełda. Zmiany stóp procentowych pokazują, że nie można już biernie trzymać pieniędzy na lokacie, licząc na znaczący zysk. Konieczne jest podejmowanie świadomych i przemyślanych decyzji finansowych.

Przyszłość należy do osób, które potrafią szybko adaptować się do zmieniających się warunków ekonomicznych. Oprocentowanie oszczędności będzie nadal spadać, dlatego warto już teraz poznać alternatywne strategie inwestycyjne i zabezpieczyć swój kapitał przed utratą wartości. Kluczem jest edukacja, konsultacje z ekspertami i ciągłe monitorowanie rynku finansowego.