Kredytobiorcy w Polsce coraz bardziej niepokoją się o przyszłość swoich zobowiązań finansowych. Rosnąca inflacja i niestabilna sytuacja ekonomiczna powodują, że pytanie o wzrost oprocentowania kredytów staje się kluczowe dla wielu osób. Eksperci ekonomiczni bacznie obserwują zmiany na rynku finansowym, które mogą mieć bezpośredni wpływ na koszt kredytów.

Aktualne prognozy wskazują na możliwość dalszych podwyżek stóp procentowych, co może znacząco wpłynąć na sytuację finansową kredytobiorców. Decyzje Rady Polityki Pieniężnej oraz globalne trendy ekonomiczne będą kluczowymi czynnikami determinującymi przyszłe oprocentowanie kredytów. Warto zatem dokładnie przeanalizować aktualne uwarunkowania rynkowe i ich potencjalny wpływ na zobowiązania kredytowe.

Kluczowe wnioski:- Prawdopodobieństwo wzrostu oprocentowania kredytów jest wysokie ze względu na utrzymującą się inflację

- Decyzje banku centralnego będą miały kluczowy wpływ na wysokość stóp procentowych

- Kredytobiorcy powinni być przygotowani na wyższe koszty obsługi zadłużenia

- Globalne czynniki ekonomiczne mogą dodatkowo wpłynąć na zmiany oprocentowania

- Warto rozważyć alternatywne strategie finansowania w obliczu rosnących kosztów kredytów

- Monitorowanie prognoz ekonomicznych staje się konieczne dla świadomego zarządzania zobowiązaniami

Aktualna sytuacja na rynku kredytowym i jej wpływ na oprocentowanie

Rynek kredytowy w Polsce przechodzi dynamiczne zmiany. Oprocentowanie kredytów stało się kluczowym tematem dla milionów Polaków, którzy obserwują niepewną sytuację ekonomiczną.

Główne czynniki ekonomiczne determinujące zmiany stóp procentowych

Inflacja odgrywa decydującą rolę w kształtowaniu prognoz stóp procentowych. W ostatnich miesiącach wskaźnik inflacji osiągnął poziom powyżej 15%, co bezpośrednio wpływa na decyzje banku centralnego.

Bank centralny podejmuje kluczowe decyzje dotyczące zmian oprocentowania kredytów. Mechanizm dostosowywania stóp procentowych jest złożony i uzależniony od wielu czynników ekonomicznych, takich jak poziom inflacji, wzrost gospodarczy oraz sytuacja na rynku pracy.

Kluczowym elementem wpływającym na koszt kredytu bankowego są również globalne trendy ekonomiczne. Wahania na międzynarodowych rynkach finansowych przekładają się bezpośrednio na krajowe oprocentowanie kredytów.Czytaj więcej: Całkowita spłata kredytu PKO BP bez zgody współmałżonka

Prognozy ekspertów dotyczące przyszłości kredytów

Ekonomiści przewidują dalsze zmiany w sektorze kredytowym. Według Marka Chrzanowskiego, głównego analityka ekonomicznego, "kredyty hipoteczne oprocentowanie może wzrosnąć nawet o 2-3 punkty procentowe w ciągu najbliższych 12 miesięcy".

Analitycy przedstawiają różne scenariusze rozwoju sytuacji. Jedni przewidują stabilizację, inni zakładają dalszy wzrost kosztów kredytowania.

| Scenariusz | Prawdopodobieństwo | Wpływ na kredyty |

| Scenariusz optymistyczny | 20% | Minimalne podwyżki |

| Scenariusz neutralny | 45% | Umiarkowane zmiany |

| Scenariusz pesymistyczny | 35% | Znaczące podwyżki |

Ryzyko wzrostu kosztów kredytowania dla konsumentów

Rosnące oprocentowanie stanowi poważne zagrożenie dla budżetów domowych. Kredytobiorcy mogą odczuć znaczący wzrost miesięcznych rat.

- Wzrost raty kredytu hipotecznego nawet o 500-1000 złotych miesięcznie

- Ryzyko utraty zdolności kredytowej

- Konieczność redukcji wydatków konsumpcyjnych

Konsumenci powinni być przygotowani na potencjalne zmiany i mieć alternatywne strategie finansowe.

Strategia ochrony przed rosnącymi kosztami kredytów

Kredytobiorcy muszą być przygotowani na zmieniające się warunki kredytowe. Czy wzrośnie oprocentowanie kredytów to pytanie, które wymaga strategicznego podejścia do zarządzania zobowiązaniami finansowymi.

Kluczowym rozwiązaniem jest dywersyfikacja źródeł finansowania. Warto rozważyć refinansowanie kredytu lub negocjacje z bankiem w celu uzyskania korzystniejszych warunków zmian oprocentowania kredytów.Osoby posiadające kredyty powinny również tworzyć finansowe rezerwy bezpieczeństwa, które pomogą w trudniejszych okresach ekonomicznych.

Wpływ globalnych trendów ekonomicznych na krajowy rynek kredytowy

Światowa sytuacja ekonomiczna bezpośrednio przekłada się na prognozę stóp procentowych w Polsce. Wojny handlowe, wahania cen surowców oraz globalne przepływy kapitałowe wpływają na krajowy sektor bankowy.

- Zmiany polityki monetarnej USA

- Kryzysy w strefie euro

- Globalne trendy inwestycyjne

Alternatywne formy finansowania w obliczu rosnących stóp procentowych

Rynek finansowy oferuje coraz więcej alternatywnych rozwiązań dla tradycyjnych kredytów. Koszt kredytu bankowego może być optymalizowany poprzez wybór innowacyjnych form finansowania.

| Forma finansowania | Oprocentowanie | Dostępność |

| Kredyt konsolidacyjny | Od 6% | Wysoka |

| Pożyczki pozabankowe | Od 10% | Średnia |

| Leasing | Od 5% | Wysoka |

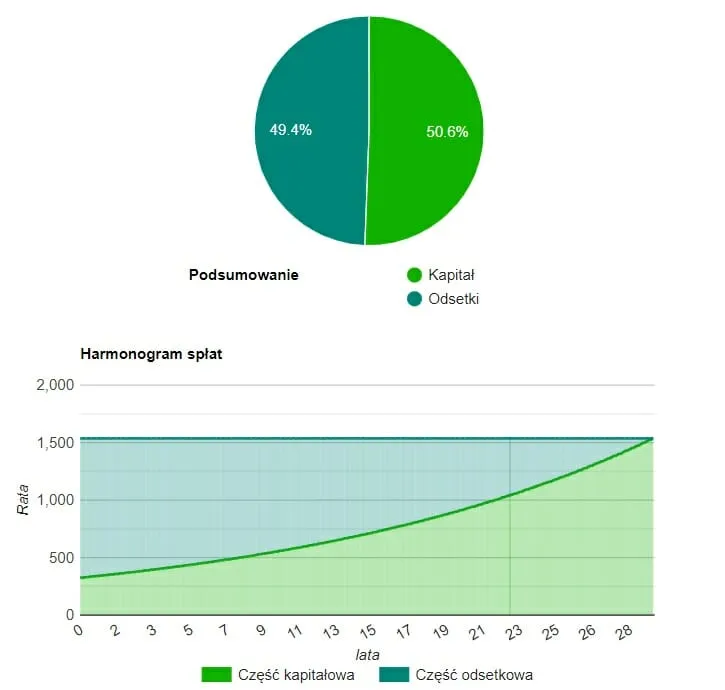

Warto pamiętać, że kredyty hipoteczne oprocentowanie może różnić się w zależności od indywidualnej zdolności kredytowej oraz aktualnej sytuacji rynkowej. Każda decyzja finansowa wymaga dokładnej analizy i porównania dostępnych opcji.

Strategiczne zarządzanie kredytami w czasach ekonomicznej niepewności

Rynek kredytowy wymaga dziś świadomego i elastycznego podejścia. Analiza globalnych trendów ekonomicznych oraz krajowych uwarunkowań finansowych wskazuje, że kredytobiorcy stoją przed koniecznością ciągłego monitorowania zmian w sektorze bankowym. Kluczem do skutecznego zarządzania zobowiązaniami finansowymi jest dywersyfikacja źródeł finansowania oraz aktywne dostosowywanie strategii do zmieniających się warunków ekonomicznych.

Eksperci przewidują, że nadchodzące miesiące mogą przynieść znaczące wahania w oprocentowaniu kredytów. Konsumenci powinni być przygotowani na potencjalne podwyżki, tworząc jednocześnie finansowe rezerwy bezpieczeństwa i rozważając alternatywne formy finansowania. Kluczowe będzie podejmowanie przemyślanych decyzji, opartych na dokładnej analizie rynkowej i własnej sytuacji ekonomicznej.