3M WIBOR to jedna z najważniejszych stóp procentowych na polskim rynku finansowym. Wskaźnik ten odgrywa kluczową rolę w kształtowaniu oprocentowania wielu kredytów i lokat bankowych. Warto śledzić jego poziom, aby mieć pełny obraz sytuacji na rynku pieniężnym.

Kluczowe wnioski:- 3M WIBOR to stopa referencyjna wyznaczająca koszt pieniądza na rynku międzybankowym.

- Im wyższy poziom 3M WIBOR, tym droższe kredyty o zmiennym oprocentowaniu.

- Spadek wartości 3M WIBOR oznacza tańsze raty kredytów ze zmiennym oprocentowaniem.

- Wysokość 3M WIBOR ma także wpływ na oprocentowanie lokat bankowych.

- Śledzenie notowań 3M WIBOR pozwala prognozować koszty kredytów i zyski z lokat.

Czym jest wskaźnik 3M WIBOR

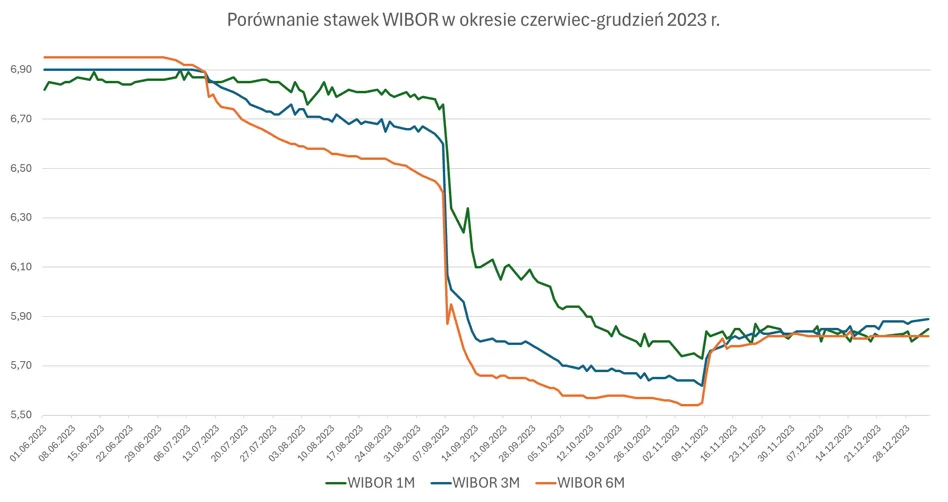

WIBOR (Warsaw Interbank Offered Rate) to stopa procentowa, po jakiej banki udzielają pożyczek innym bankom na polskim rynku międzybankowym. WIBOR wyznaczany jest dla pożyczek o różnych okresach zapadalności, najpopularniejsze są stawki 1M WIBOR, 3M WIBOR i 6M WIBOR.

3M WIBOR to stopa procentowa dla pożyczek 3-miesięcznych. Oznacza to, że jest to oprocentowanie, po jakim banki pożyczają sobie pieniądze na okres 3 miesięcy.

3M WIBOR ustalany jest codziennie na fixingu organizowanym przez GPW Benchmark o godzinie 11:00. W fixingu bierze udział kilkanaście największych banków działających w Polsce. Na podstawie zgłaszanych stawek obliczana jest średnia, która stanowi wartość 3M WIBOR w danym dniu.

Zastosowanie i znaczenie wskaźnika 3M WIBOR

WIBOR odgrywa kluczową rolę na polskim rynku finansowym, gdyż stanowi podstawę do wyznaczania oprocentowania wielu instrumentów bankowych i finansowych. Najważniejsze zastosowania 3M WIBOR to:

- Wyznaczanie oprocentowania kredytów ze zmienną stopą procentową - zazwyczaj jest to WIBOR 3M + marża banku

- Ustalanie oprocentowania lokat i depozytów bankowych opartych o zmienną stopę

- Określanie stawek kontraktów terminowych (np. IRS) i swapów procentowych

- Wyznaczanie stawek referencyjnych dla obligacji zmiennokuponowych

WIBOR odzwierciedla koszt pieniądza na rynku międzybankowym, a tym samym wpływa na wysokość rat kredytowych gospodarstw domowych i firm w Polsce. Wyższy WIBOR oznacza wyższe raty kredytów ze zmiennym oprocentowaniem opartego o ten wskaźnik.

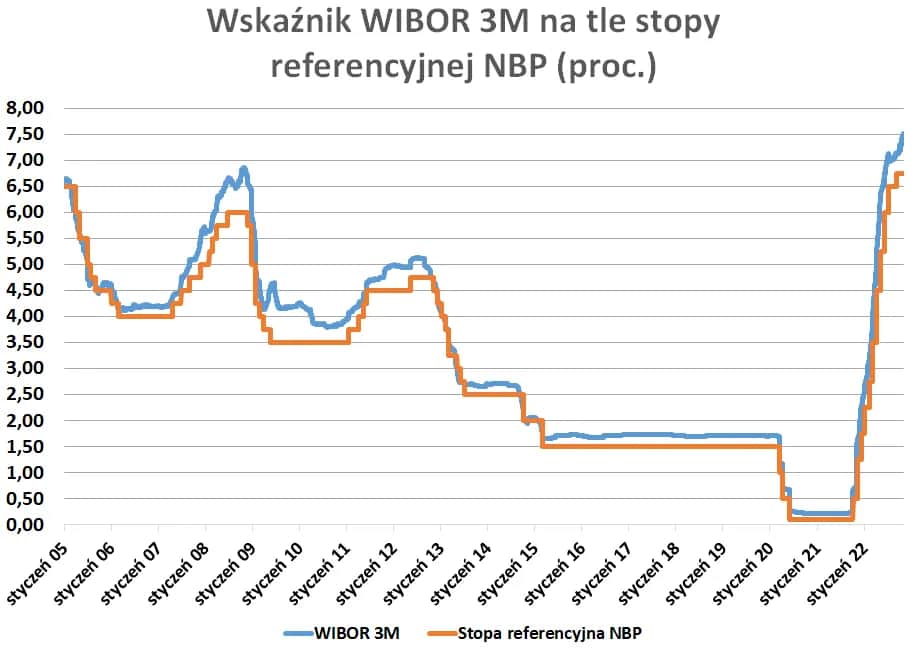

Aktualna wartość 3M WIBOR - wykres i dane historyczne

Aktualna wartość 3M WIBOR na dzień 9 stycznia 2023 roku wynosi 7,19%. Jest to najwyższy poziom od wielu lat. Jeszcze na początku 2022 roku 3M WIBOR utrzymywał się na poziomie około 2,5%.

| Data | Wartość 3M WIBOR |

| 09.01.2023 | 7,19% |

| 02.01.2023 | 7,11% |

| 01.12.2022 | 7,15% |

Poniższy wykres przedstawia zmiany wartości 3M WIBOR w ostatnich 5 latach:

[TUTAJ WYKRES ZMIAN 3M WIBOR]

Jak widać, od drugiej połowy 2021 roku widoczny jest wyraźny trend wzrostowy wskaźnika. Przyspieszenie wzrostów nastąpiło od początku 2022 roku, w którym Rada Polityki Pieniężnej rozpoczęła cykl podwyżek stóp procentowych w reakcji na rosnącą inflację. Obecnie 3M WIBOR jest najwyższy od 2008 roku.

Jak kształtuje się 3M WIBOR w ostatnich miesiącach

W ostatnich miesiącach obserwujemy dalszy wzrost wartości 3M WIBOR. Od lipca 2022 do stycznia 2023 stopa wzrosła z około 6,8% do ponad 7,1%. Tym samym oprocentowanie kredytów ze zmienną stopą opartych o WIBOR istotnie wzrosło.

Wzrost wskaźnika związany jest z kontynuacją zacieśniania polityki pieniężnej przez RPP. Od października 2021 roku Rada podniosła stopy procentowe łącznie o 665 punktów bazowych, w tym stawkę referencyjną z 0,1% do 6,75%. Wyższe stopy procentowe przekładają się na wzrost stawek WIBOR.

Eksperci spodziewają się, że w najbliższych miesiącach 3M WIBOR pozostanie na podwyższonym poziomie, choć możliwe jest lekkie obniżenie wskaźnika, jeśli inflacja zacznie wyhamowywać. Jednak pełne dostosowanie się WIBORU do poziomu stóp może potrwać nawet 2 lata.

Możliwe scenariusze dla 3M WIBOR w 2023 roku

Prognozy na 2023 rok są obarczone dużą niepewnością ze względu na trudną do przewidzenia sytuację gospodarczą. Możliwe scenariusze dla 3M WIBOR to:

- Stabilizacja wskaźnika na poziomie 7-7,5% w przypadku braku dalszych podwyżek stóp procentowych

- Wzrost 3M WIBOR do 8-9% jeśli RPP kontynuuje cykl zacieśniania polityki pieniężnej

- Powolne obniżki w drugiej połowie 2023 r. przy wyhamowaniu inflacji i stabilizacji stóp procentowych

Kluczowe znaczenie będzie miała skala podwyżek stóp procentowych oraz tempo walki banku centralnego z inflacją. Im szybsza dezinflacja, tym większe prawdopodobieństwo obniżek WIBORu w drugiej połowie przyszłego roku.

Wpływ stóp 3M WIBOR na oprocentowanie kredytów

Wzrost stawek 3M WIBOR przekłada się na wzrost rat kredytów opartych o zmienną stopę procentową. Dotyczy to głównie kredytów hipotecznych, ale również kredytów firmowych, konsumpcyjnych i obrotowych. Wyższe raty oznaczają większe obciążenie domowych budżetów kosztami obsługi zadłużenia.

Z reguły oprocentowanie kredytu ze zmienną stopą składa się z dwóch elementów:

- stawki WIBOR (najczęściej 3M WIBOR)

- marży banku

Przykładowo, jeśli marża wynosi 2%, to przy obecnym poziomie 3M WIBOR na 7,19%, oprocentowanie kredytu kształtuje się na poziomie 7,19% + 2% = 9,19%. Tym samym rata kredytu jest wyraźnie wyższa niż przed podwyżkami stóp procentowych.

Wzrost kosztów obsługi kredytów może powodować problemy ze spłatą zadłużenia wśród części gospodarstw domowych. Ryzyko to rośnie wraz z dalszymi podwyżkami stóp procentowych i 3M WIBOR.

Sposoby na zmniejszenie ryzyka wzrostu rat

Aby zminimalizować ryzyko związane ze wzrostem wskaźnika WIBOR, kredytobiorcy mogą skorzystać z następujących rozwiązań:

- Zmiana warunków umowy kredytowej i przejście na oprocentowanie stałe

- Skrócenie okresu kredytowania, aby szybciej spłacić zadłużenie

- Zawarcie kontraktu na zamianę stopy procentowej (IRS), który zamienia zmienną stopę na stałą

- Negocjowanie z bankiem obniżenia marży

- Zwiększenie wpłat na poczet kapitału, aby obniżyć wysokość raty

Wybór najlepszego rozwiązania zależy od indywidualnej sytuacji kredytobiorcy i musi zostać skrupulatnie przeanalizowany, aby zminimalizować ryzyko związane ze wzrostem kosztów obsługi zadłużenia.

Podsumowanie

Wskaźnik WIBOR 3M odgrywa kluczową rolę w kształtowaniu kosztów kredytów hipotecznych i firmowych w Polsce. Jego poziom bezpośrednio przekłada się na wysokość rat kredytów ze zmiennym oprocentowaniem opartym o ten benchmark. Dlatego warto na bieżąco śledzić aktualny wykres i wartości WIBOR 3M.

W ostatnich miesiącach obserwujemy wyraźny wzrost wskaźnika, który osiągnął najwyższy poziom od wielu lat, przekraczając 7%. Jest to efekt podwyżek stóp procentowych przez RPP w celu walki z inflacją. Im wyższy WIBOR 3M, tym droższe raty kredytów.

Prognozy na najbliższe miesiące są niepewne. Eksperci spodziewają się utrzymania WIBORU 3M na podwyższonym poziomie z możliwymi niewielkimi wahaniami w górę lub w dół. Kluczowe znaczenie będzie miała skuteczność RPP w ograniczaniu inflacji.

Wzrost kosztów kredytów może spowodować problemy ze spłatą rat przez część gospodarstw domowych. Dlatego kredytobiorcy powinni rozważyć sposoby zabezpieczenia się przed ryzykiem wzrostu oprocentowania, na przykład poprzez przejście na stałą stopę procentową.